프리젠테이션 테마 및 ppt 디자인 다운로드

프리젠테이션은 비즈니스, 학술 및 다양한 분야에서 중요한 소통 도구로 자리 잡고 있습니다. 매력적인 프리젠테이션을 위해서는 적절한 디자인 및 테마가 필수적입니다. 이를 위해서는 다양한 프리젠테이션 템플릿이 매우 유용합니다. 지금부터 PPT 디자인 다운로드의 필요성과 무료 프리젠테이션 테마를 활용하는 방법에 대해 자세히 알아보겠습니다.

프리젠테이션의 중요성

프리젠테이션은 단순한 정보 전달 수단이 아닌 감정을 전하고, 생각을 공유하는 강력한 도구입니다. 예를 들어, 직장에서 새로운 아이디어를 제안할 때, 프리젠테이션이 얼마나 효과적으로 전달되는지에 따라서 청중의 반응은 크게 달라질 수 있습니다. 이를 통해 'PPT 템플릿 무료'와 같은 툴이 얼마나 중요한지를 이해할 수 있습니다. 특히 청중의 이해를 높이기 위한 시각적 요소는 프리젠테이션의 성공에 중요한 역할을 합니다.

프리젠테이션 템플릿의 혜택

프리젠테이션 템플릿은 시간이 부족하거나 디자인 경험이 없는 전문가들에게 큰 도움이 됩니다. 이러한 템플릿들은 보통 다양한 스타일과 색상 조합을 제공하여 사용자가 원하는 대로 커스터마이징할 수 있게 해줍니다. 이런 장점을 통해, 프리젠테이션 제작은 보다 쉽고 빠르게 이루어질 수 있습니다.

시간 절약

프리젠테이션을 처음부터 끝까지 디자인하는 것은 많은 시간을 소모합니다. 그러나 PPT 디자인 다운로드를 통해 미리 디자인된 템플릿을 활용하면, 이 시간과 노력을 크게 절약할 수 있습니다. 예를 들어, 비즈니스 보고서를 준비하는 경우, 기본 구조가 마련된 템플릿이 있다면 내용을 작성하는 데만 집중할 수 있습니다.

전문성 강화

미려한 디자인은 청중에게 신뢰를 줍니다. 프리젠테이션 디자인 아이디어를 사용하면, 어떤 주제라도 전문성과 신뢰성을 높일 수 있습니다. 예를 들어, 핵심 지표를 강조한 인포그래픽 디자인을 사용하면, 복잡한 데이터를 시각적으로 쉽게 전달할 수 있습니다.

다양한 무료 프리젠테이션 테마

많은 웹사이트에서는 무료 프리젠테이션 테마를 제공하고 있습니다. 여기에는 여러 산업과 용도에 맞춘 다양한 템플릿이 포함되어 있습니다. 이를 통해 사용자는 자신에게 필요한 스타일을 쉽게 찾을 수 있습니다.

비즈니스 프레젠테이션

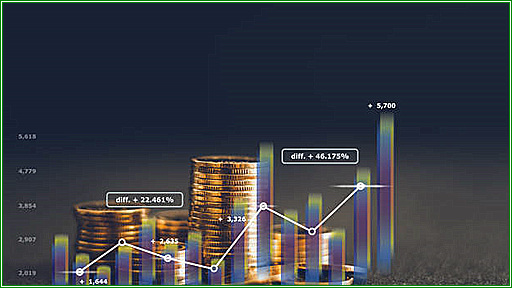

비즈니스 환경에서는 전문적이고 깔끔한 디자인이 요구됩니다. 예를 들어, 금융 투자 발표와 같은 경우, 차트와 그래프가 중요한데, 이러한 요소가 잘 표현된 템플릿이 필요합니다. 무료 테마를 활용함으로써 더 큰 효과를 얻을 수 있습니다.

교육용 프레젠테이션

교육 분야에서는 시각적 자료가 청중의 이해를 돕는 데 중요한 역할을 합니다. PPT 템플릿 무료 옵션을 활용하여 학생들에게 흥미롭고 효과적인 학습 자료를 제공할 수 있습니다. 예를 들어, 역사적 사건을 설명할 때, 관련 이미지와 타임라인이 포함된 디자인은 내용을 더 기억에 남기게 합니다.

프리젠테이션 디자인 아이디어를 활용하는 방법

흥미로운 프리젠테이션을 만들기 위한 프리젠테이션 디자인 아이디어는 매우 다양합니다. 사용자 친화적인 방법으로 디자인을 접근해야 합니다. 얼마 전 연구에서, 청중의 주의 span이 점점 줄어들고 있다는 결과가 나왔습니다. 이는 간결함과 시각적 요소의 중요성을 더욱 부각시키고 있습니다.

비주얼 요소의 중요성

사람은 시각적 정보를 더 쉽게 기억합니다. 따라서, 이미지와 그래프를 적절히 활용하는 것이 중요합니다. 예를 들어, 복잡한 주제일수록 시각적인 자료로 쉽게 풀어내는 것이 좋습니다. 디자인 시에는 단순하고 명확한 그래픽 요소를 사용하여 정보를 전달해야 합니다.

스토리텔링 기법 활용하기

프리젠테이션은 사실적인 정보만을 전달할 수 없습니다. 또한, 청중의 관심을 끌기 위해 스토리텔링 기법을 적극적으로 활용해야 합니다. 예를 들어, 개인적인 경험이나 고객 사례를 통해 정보를 생동감 있게 전달하면 청중과의 연결을 강화할 수 있습니다.

어디서 다운로드할 수 있을까?

프리젠테이션 템플릿은 다양한 웹사이트에서 다운로드할 수 있습니다. 다음은 인기 있는 사이트 몇 곳입니다:

- 슬라이드 플레이크(SlideModel)

- 템플라트몬스터(TemplateMonster)

- 프리젠타(FreePPT)

- 파워포인트 소스(PowerPoint Sources)

결론

프리젠테이션은 정보 전달에서부터 설득하기까지 다양한 역할을 하는 중요한 수단입니다. PPT 디자인 다운로드와 같은 도구를 활용해 유용한 무료 프리젠테이션 테마를 찾을 수 있습니다. 따라서 각 상황에 맞는 적절한 템플릿을 활용하여 모든 프리젠테이션의 품질을 향상시키는 것은 필수적입니다. 다양한 디자인 아이디어와 함께 청중의 관심을 끌어낼 수 있는 테마로 여러분의 프리젠테이션을 한층 돋보이게 만들어 보세요.